個人再生が通らないケース10選!失敗する原因・成功させるための対処法を解説

個人再生は債務整理の一種で、借金を最大90%まで減額できる可能性があります。

借金問題で悩んでいる方には有効な手段ですが、個人再生には要件が定められています。

たとえば「多額の債務を抱えている」「収入が安定していない」「債務整理の知識がなく手続きが不安」というようなケースでは、個人再生が通らないおそれがあります。

個人再生が通らない場合、条件を満たすために弁護士にサポートしてもらったり、ほかの債務整理を検討したりする必要があります。

本記事では、個人再生が通らないケースや通らない場合の対処法、弁護士に相談すべきケースや相談するメリットなどを解説します。

個人再生には要件があり、利用したくても認めてもらえないこともあります。

借金問題で悩んでいて個人再生を検討している方は、まず弁護士に相談・依頼することをおすすめします。

弁護士に相談・依頼することで、以下のようなメリットが望めます。

- 個人再生すべきかどうかアドバイスしてくれる

- 個人再生の手続きを代行してくれる

- 個人再生で必要な再生計画案の作成方法をアドバイスしてくれる

- 個人再生の成功率が高まる など

当サイト「ベンナビ債務整理」では、個人再生などの債務整理が得意な全国の弁護士・司法書士を掲載しています。

初回相談無料・何度でも相談無料などの法律事務所も多数掲載しているので、まずは一度ご相談ください。

個人再生が成功するかどうかのチェックリスト

個人再生をおこなうためには、要件を満たしている必要があります。

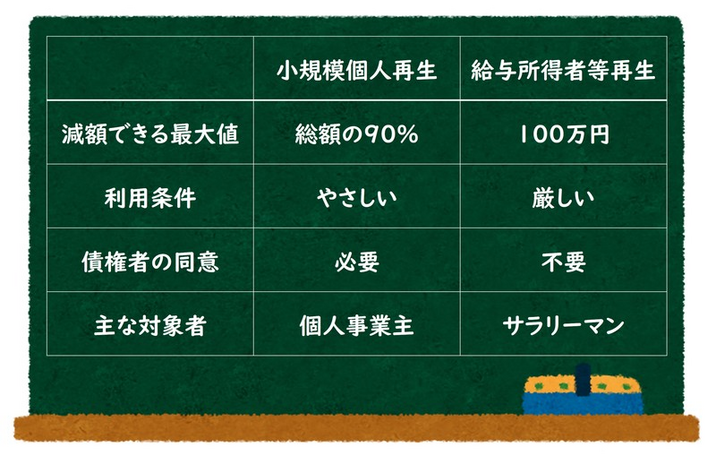

個人再生は「小規模個人再生」「給与所得者等再生」の2種類あり、上図のとおり減額効果・利用条件・債権者の同意の有無・対象者などが異なります。

それぞれ以下の項目を満たしていれば、手続きが成功する可能性があります。

| 小規模個人再生の場合 | 給与所得者等再生の場合 |

|---|---|

| ①安定収入の見込みがあるか ②債務総額が5,000万円以下か ③再生計画の返済総額が最低弁済額を上回るか ④提出書類に不備や不足がないか ⑤再生計画案を期限内に提出できるか ⑥再生計画案が遂行可能な内容か ⑦多数の債権者から同意を得られるか など |

①安定収入の見込みがあるか ②給与または給与に類する定期収入の見込みがあり、かつ変動の幅が小さいか ③債務総額が5,000万円以下か ④再生計画の返済総額が最低弁済額を上回るか ⑤提出書類に不備や不足がないか ⑥再生計画案を期限内に提出できるか ⑦再生計画案が遂行可能な内容か など |

個人再生が通らない10のケース

個人再生が失敗する主なケースは以下のとおりです。

- 継続的な収入が見込めない

- 債務総額が5,000万円を超えている

- 再生計画の返済総額が最低弁済額を下回っている

- 財産を隠し持っていた

- 申立て費用を準備できない

- 提出書類に不備や記載漏れがあった

- 再生計画案を期限内に提出できない

- 債権者の過半数が反対した

- 個人再生の履行テストで滞納した

- 特定の債権者にだけ返済した

ここでは、どのような場合に個人再生が通らないのか解説します。

⒈継続的な収入が見込めない

継続的な収入が見込めない場合、個人再生の申立ては認められません。

小規模個人再生と給与所得者等再生では、収入についてそれぞれ以下のような要件が定められています。

| 小規模個人再生の場合 | 給与所得者等再生の場合 |

|---|---|

| ・将来的に継続または反復して収入を得る見込みがあること | ・将来的に継続または反復して収入を得る見込みがあること ・給与または給与に類する定期収入の見込みがあり、かつ変動の幅が小さいと見込まれること |

小規模個人再生では、再生計画の認可を受けてから3年間~5年間は、3ヵ月に1回以上の頻度で債権者に返済できる程度の収入を得られる見込みがなければいけません。

給与所得者等再生では、さらに「過去の年収ベースで比較して20%以上の収入の変動が起きていないこと」も必要となります。

2.債務総額が5,000万円を超えている

債務総額が5,000万円を超えている場合、個人再生の申立ては認められません(民事再生法第221条1項)。

なお、住宅ローンや手続き開始前の罰金などは、債務総額には含まれません。

もし債務総額が5,000万円を超えている場合は、個人再生よりも減額効果の大きい「自己破産」などの手段を検討しましょう。

3.再生計画の返済総額が最低弁済額を下回っている

再生計画の返済総額が最低弁済額を下回っている場合、裁判所からの認可は得られません。

個人再生をおこなうためには、借金減額後の返済の仕方をまとめた「再生計画案」を作成し、裁判所からの認可を得なければいけません。

最低弁済額とは「債権者に対して最低限返済しなければならない金額」のことです。

最低弁済額の計算基準は3種類あり、一例として借金総額から算出する場合は以下のとおりです。

| 借金総額 | 最低弁済額 |

|---|---|

| 100万円未満の場合 | 全額 |

| 100万円以上500万円未満の場合 | 100万円 |

| 500万円を超え1,500万円未満の場合 | 借金総額の20% |

| 1,500万円を超え3,000万円未満の場合 | 300万円 |

| 3,000万円を超え5,000万円以下の場合 | 借金総額の10% |

最低弁済額の計算基準や確認方法については、以下の関連記事をご確認ください。

4.財産を隠し持っていた

申立人が財産隠しをしていた場合、個人再生の申立ては認められません。

個人再生をおこなうためには、現在の財産状況をまとめた「財産目録」の提出が必要で、裁判所にて入念な審査がおこなわれます。

その際、ご自身の財産状況を隠さず申請する必要があります。

この時点で財産隠しが発覚した場合、許可がおりない事があります。

仮に財産を隠したまま再生計画案を提出して裁判所の認可を得ていたとしても、あとで財産隠しが発覚すれば再生計画が取り消しとなる可能性があります。

財産隠しは、意外なことからすぐ発覚します。

個人再生を成功させるためにも、不正や虚偽なく正確な内容を記載することが大切です。

5.申立て費用を準備できない

申立て費用を準備できなかった場合、個人再生の申立ては認められません。

個人再生の手続きでは、主に以下のような裁判所費用が発生します。

| 項目 | 金額 |

|---|---|

| 申立手数料・収入印紙代 | 1万円 |

| 郵便切手代 | 2,000円程度 (管轄の裁判所や債権者の数によって異なる) |

| 官報公告費 | 1万3,744円 |

| 個人再生委員の報酬 (個人再生委員が選任される場合) |

15万円~25万円程度 |

なお、個人再生の手続きは複雑なため弁護士に依頼するのが一般的です。

弁護士に依頼する場合、着手金や報酬金などの弁護士費用も発生します。

6.提出書類に不備や記載漏れがあった

提出書類に不備や記載漏れがあった場合、個人再生の申立ては認められません。

再生計画案を提出したとしても、虚偽申告や重大な記載漏れなどが発覚すると許可が下りない可能性があります。

個人再生の手続きでは、主に以下のような書類が必要です。

- 申立書

- 陳述書

- 家計表

- 財産目録

- 債権者一覧表

- 申立人を特定する書類(戸籍謄本・住民票)

- 財産や家計を示す書類(給与明細書・所得課税証明書・通帳のコピーなど)

- 債務に関する書類(借用書・返済予定一覧表・明細書など)

- 住宅ローン特則利用者(ローンの契約書・返済一覧予定表など)

7.再生計画案を期限内に提出できない

再生計画案を期限内に提出できなかった場合、個人再生の手続きは打ち切られます。

個人再生をおこなうためには、裁判所が定める期限内に再生計画案を提出しなければいけません(民事再生法第163条1項)。

提出期限は「個人再生の申し立てから3ヵ月~4ヵ月程度」となるのが一般的です。

個人再生手続きの開始決定時に裁判所から指定され、守られなければ手続き廃止となります。

8.債権者の過半数が反対した

小規模個人再生の場合、債権者の過半数が反対していると再生計画は認可されません。

小規模個人再生は、給与所得者等再生に比べて減額効果が大きいものの、再生計画案について債権者による書面決議が必要です。

この時に「債権者数の半数以上が反対している場合」や「債権総額の半数以上を有する債権者が反対している場合」は否決となります(民事再生法第230条第6項)。

そのため、特定の債権者からの借入が債務総額の過半数を占めるなどの場合は注意が必要です。

一方、給与所得者等再生の場合、債権者の同意は不要です。

9.個人再生の履行テストで滞納した

個人再生の履行テストで支払いを滞納した場合、再生計画が認可されないおそれがあります。

履行テストとは、申立人が再生計画どおりに返済できるか判断するために実施されるテストのことです。

テスト期間は3ヵ月間~6ヵ月間程度で、期間中は毎月期日までに指定口座にお金を振り込まなければいけません。

履行テストで支払いを滞納してしまうと「十分な返済能力を有していない」「再生計画案が現実的ではない」などと判断され、個人再生が通らない可能性があります。

10.特定の債権者にだけ返済した

特定の債権者にだけ返済した場合、再生計画が認可されないおそれがあります。

借金の返済が困難な状態で、特定の債権者にだけ返済することを「偏頗弁済」と呼びます。

個人再生では「債権者平等の原則」というルールがあり、全ての債権者は平等に扱わなければいけません(民事再生法第229条1項)。

偏頗弁済は「債権者平等の原則」に反する行為であり、個人再生が通らない可能性があります。

個人再生が通らない場合の5つの対処法

個人再生が通らない場合、以下のような対応によって解決する可能性があります。

- 安定した収入を確保する

- 個人再生の費用を積み立てる

- 任意整理や自己破産を検討する

- 現実的な再生計画を立てる

- 債務整理が得意な弁護士に相談する

ここでは、個人再生が通らない場合の対処法について解説します。

1.安定した収入を確保する

安定した収入を確保できていない方は、就職や副業などを検討しましょう。

個人再生をおこなうためには、安定した収入がなければいけません。

あくまでも個人再生は借金を圧縮できるだけで全て帳消しになるわけではなく、手続き後も完済するまで返済を続ける必要があります。

安定した収入がない方は正社員や契約社員として就職したり、個人事業主で収入の変動が激しい方は副業を始めたりすることで、個人再生が認められる可能性があります。

2.個人再生の費用を積み立てる

個人再生の費用が支払えない場合、生活費を見直したりして貯金するのも選択肢のひとつです。

ただし、裁判所費用や弁護士費用を貯めるために時間がかかってしまうと、さらに借金が膨らんで個人再生の利用が難しくなるおそれもあります。

弁護士費用に関しては、法テラスを利用することで負担を抑えられます。

法テラスは国が設置した公的機関で、経済的に余裕がない方を対象に「民事法律扶助制度」として弁護士費用の一時立替えなどのサポートを提供しています。

あくまでも一時的な立替えであるため利用後は返済が必要ですが、すぐに弁護士費用を準備できない方でも速やかに弁護士のサポートが受けられます。

民事法律扶助制度には利用条件があり、詳しくは「民事法律扶助業務」をご確認ください。

3.任意整理や自己破産を検討する

個人再生が通らない場合は、任意整理や自己破産などの債務整理も検討しましょう。

- 任意整理:債権者と交渉し、将来利息のカットや返済スケジュールの変更を求める方法

- 自己破産:裁判所を介して、借金の返済義務の免除を求める方法

たとえば「負債総額が100万円以下である」「自力で返済可能な状況にある」というようなケースでは、任意整理で解決できる可能性が高いです。

また「負債総額が5,000万円を超えている」「安定した収入がなく返済が困難」というようなケースでは、自己破産のほうが向いています。

4.現実的な再生計画を立てる

小規模個人再生で債権者の同意が得られなかった場合、再生計画を修正しましょう。

自分では問題ないと思っていても、なかには返済能力を適正に把握できておらず、収入に対して毎月の返済額が多すぎたりして計画内容が現実的ではない場合もあります。

現在の収支状況を客観的に分析し、最低弁済額や返済期間なども考慮して計画を立て直すことで個人再生が認められる可能性があります。

5.債務整理が得意な弁護士に相談する

個人再生が通らない場合、債務整理が得意な弁護士に相談するのが効果的です。

弁護士なら「どのような再生計画案を立てれば認可が望めるか」「そもそも個人再生すべきかどうか」など、相談者の状況に応じた的確なアドバイスが望めます。

もちろん法律相談だけの利用も可能で、相談したからといって必ず依頼する必要はありません。

無料相談可能な法律事務所も多くあるので、まずは気軽にご相談ください。

個人再生について弁護士に相談・依頼すべきケース

特に以下のようなケースでは、弁護士に相談・依頼することをおすすめします。

- 速やかに債権者の取り立て・督促を止めたい場合

- 自分で個人再生の手続きができるか不安な場合

- すでに個人再生の手続きが失敗している場合

速やかに債権者の取り立て・督促を止めたい場合

債権者から取り立て・督促を受けていて悩んでいるなら、弁護士に依頼しましょう。

弁護士に個人再生を依頼すれば、債権者からの取り立て・督促を速やかに停止できます。

個人再生を依頼した場合、弁護士は債権者に対して、債務者の代理人になった旨を知らせる「受任通知」という書面を送付します。

受任通知が送付されると、債権者は債務者に対する直接の取り立て・督促ができなくなります(貸金業法第21条第1項9号)。

以後のやり取りは全て弁護士を通じておこなわれるため、取り立て・督促から解放されて精神的負担を軽減できます。

自分で個人再生の手続きができるか不安な場合

自力で個人再生の手続きができるか不安なら、弁護士に依頼したほうが安心です。

弁護士なら、個人再生で必要な手続きを一任できます。

個人再生では、多くの書類を抜け漏れなく裁判所に提出したうえで、債権者とのやり取りや個人再生委員との面談などにも対応しなければいけません。

弁護士に依頼した場合、必要書類の収集や抜け漏れの確認をしてくれるほか、債権者との対応を代わってくれたり、個人再生委員との面談に同席して説明してもらうことも可能です。

個人再生の知識や経験がない方でも、弁護士のサポートによって不備なくスムーズな進行が望めます。

すでに個人再生の手続きが失敗している場合

すでに個人再生の手続きに失敗してしまった場合も、弁護士に依頼しましょう。

弁護士に依頼すれば、個人再生が認められる可能性があります。

個人再生の申立てに回数制限はないため自分でも再申請可能ですが、同じ内容で申し立てたところで結果は変わりません。

弁護士なら、なぜ失敗したのか法的視点から分析し、提出書類の不備を修正してくれたり、より実現可能な再生計画を提案してくれたりなどのサポートが受けられます。

個人再生を弁護士に依頼した場合の費用

個人再生の手続きを弁護士に依頼する場合、相談料・着手金・報酬金などの弁護士費用が発生します。

ここでは、個人再生でかかる弁護士費用の相場や内訳、弁護士費用が支払えない場合の対処法などを解説します。

弁護士費用の相場は50万円~90万円程度

個人再生でかかる弁護士費用の一般的な相場は、50万円~90万円程度です。

| 項目 | 相場 |

|---|---|

| 相談料 (法律相談する際に発生) |

1時間あたり5,000円~1万円程度 (相談料無料の法律事務所もある) |

| 着手金 (個人再生の手続きを依頼する際に発生) |

20万円~50万円程度 |

| 報酬金 (個人再生が成功した場合に発生) |

30万円~40万円程度 |

| 実費 (交通費・通信費・書類取得費用など) |

3万円~5万円程度 |

| 合計 | 50万円~90万円程度 |

ただし、弁護士費用は法律事務所によってもバラつきがあります。

あくまでも上記は目安のひとつ程度に留めて、正確な金額を知りたい方は直接事務所にご確認ください。

弁護士費用が支払えない場合の対処法

弁護士費用をすぐに準備できなくても、依頼できる可能性はあります。

法テラスの民事法律扶助制度も有効ですが、法律事務所の中には分割払いや後払いに対応しているところもあります。

GoogleやYahoo!で「個人再生 弁護士 分割払い 地域名」などとキーワード検索すれば、条件に合った弁護士が見つかる可能性があります。

事務所ホームページに記載がなくても、直接相談すれば分割払いや後払いに対応してくれることもあるため、一度相談してみることをおすすめします。

ベンナビ債務整理なら、無料相談やあと払い可能な弁護士を探せる

個人再生を相談・依頼する弁護士を探すなら、当サイト「ベンナビ債務整理」がおすすめです。

ベンナビ債務整理は、個人再生などの債務整理が得意な全国の弁護士・司法書士を掲載しているポータルサイトです。

自分に合った弁護士を一から探そうとすると、どうしても時間や手間がかかります。

ベンナビ債務整理なら、都道府県・市区町村・最寄り駅などの地域や、電話相談可・分割払い対応・後払い対応などの条件を指定して一括検索できます。

無料相談可能な法律事務所も多く掲載しており、弁護士費用が不安な方や弁護士への依頼を悩んでいる方も気軽にご利用ください。

個人再生が通らない場合についてよくある質問

ここでは、個人再生が通らない場合に関する、よくある質問を解説します。

個人再生ができないパターンは?

個人再生ができないパターンとしては、申立て要件を満たしておらず初期段階で認められないパターンや、手続きの途中で中止となるパターンなどがあります。

主な失敗例をまとめると以下のとおりです。

- 継続的な収入が見込めない

- 債務総額が5,000万円を超えている

- 再生計画の返済総額が最低弁済額を下回っている

- 財産を隠し持っていた

- 申立て費用を準備できない

- 提出書類に不備や記載漏れがあった

- 再生計画案を期限内に提出できない

- 債権者の過半数が反対した

- 個人再生の履行テストで滞納した

- 特定の債権者にだけ返済した など

個人再生が通らなかった場合はどうなるの?

個人再生が通らなかった場合、借金は減額されずに手続き前の状態に戻ります。

手続きにかかった費用は戻らず、手続き中の利息や遅延損害金なども加算されて、結果的に借金が膨らんでしまうおそれもあります。

もし個人再生が難しければ、自己破産などのほかの債務整理を検討しましょう。

個人再生の成功率は?

裁判所が公表している「令和6年 司法統計年報」によると、個人再生の成功率は約93%です。

多くの方が成功しているものの、なかには申立て自体を失敗している方や、再生計画案が認可されずに失敗している方もいます。

少しでも成功率を高めたい場合は、債務整理が得意な弁護士に相談しましょう。

個人再生に一度失敗しても、再度申し立てることはできる?

個人再生の申立てに回数制限はありませんので、失敗後に再度申し立てることは可能です。

ただし、同じ内容で申し立てたところで結果は変わりませんので、なぜ失敗したのか分析・改善したうえで再申請することが大切です。

なお、すでに個人再生を1度成功させている場合でも、2度目の個人再生が認められることもあります。

さいごに|個人再生が通らないなら、まずは弁護士に相談を

個人再生を成功させるためには、債務総額や収入状況などの申立て要件を満たしたうえで、期限内に再生計画案を提出したり、遅延なく履行テストで支払ったりすることが大切です。

できるだけ個人再生の成功率を高めたいなら、債務整理が得意な弁護士に相談しましょう。

弁護士なら、個人再生の進め方や相談状況に適した解決方法をアドバイスしてくれて、代理人として個人再生の手続きを一任することも可能です。

すでに個人再生の手続きが失敗している場合は、失敗原因の分析や再生計画案の修正などのサポートも受けられます。

ベンナビ債務整理では無料相談可能な法律事務所も多く掲載しているので、弁護士への相談・依頼を考えている方はぜひご利用ください。

闇金問題の相談窓口【初回相談無料/分割払い・後払い対応】闇金問題に豊富な経験あり・月間400件以上の解決実績のある司法書士が違法な取り立てからお客様を解放します/任意整理・時効援用にも対応可<即日対応・24時間体制>

事務所詳細を見る

【全国65拠点以上】【問い合わせ件数1日1,000件以上】【周りに知られずに相談OK】はじめの一歩は弁護士への無料相談!あなたの街のアディーレに、何でもお気軽にご相談ください ※ 2024年1月~12月の平均受電数より問い合わせ件数算出

事務所詳細を見る

【全国65拠点以上】【問い合わせ件数1日1,000件以上】【周りに知られずに相談OK】はじめの一歩は弁護士への無料相談!あなたの街のアディーレに、何でもお気軽にご相談ください ※ 2024年1月~12月の平均受電数より問い合わせ件数算出

事務所詳細を見る当サイトでは、有料登録弁護士を優先的に表示しています。また、以下の条件も加味して並び順を決定しています。

・検索時に指定された都道府県に所在するかや事件対応を行っている事務所かどうか

・当サイト経由の問合せ量の多寡

個人再生に関する新着コラム

-

個人再生後に車を残すことは可能です。ただしローンが終わっておらず、車検証上の所有者が債権者になっているなら処分しなければならないのが原則です。本記事...

-

ベンナビ債務整理では、個人再生に強い弁護士に無料で電話相談ができます。47都道府県全国からの相談に対応。個人再生に強い弁護士に無料相談する方法・窓口...

-

個人再生後は、基本的に住宅ローンをはじめとするローン商品は利用できません。しかし、5〜10年程度経過すれば、信用情報機関のブラックリストから削除され...

-

不景気といわれている現代でも、住宅ローンを組まれる家庭は多くいらっしゃいます。住宅ローンは、何十年の長い期間で返済する高額なローンのため、少しでも返...

-

借金の返済が重荷になった時の法的債務整理の一つに個人再生があります。実は個人再生後でもスマホや携帯を今まで通り利用する方法がありますのでそれについて...

-

個人再生が失敗するケースは全体の3%程度と少ないですが、万が一に備えて不備なく手続きを済ませるポイントを押さえておきましょう。本記事では、個人再生が...

-

小規模個人再生とはどのような債務整理なのか、特徴や条件、再生計画案が認可される要件などを給与所得者等再生と比較しつつご紹介します。

-

返済に困って個人再生をしたいのに、費用が高すぎて申立てができないという悩みを抱える方はたくさんいます。本記事では、弁護士費用に不安を感じる方のために...

-

個人再生を含む債務整理は、家族に内緒で申し立てることができます。しかし、状況によっては大きな財産(車など)を処分する必要もでてきますので、内緒で行う...

-

任意整理後、あなたの代わりに弁護士・司法書士事務所が代わりに返済を行う返済代行という方法があります。返済代行にはメリットもあればデメリットもあること...

個人再生に関する人気コラム

-

個人再生後は、数年間クレジットカードを発行できなくなります。ただ、カードの種類によっては発行できますし、一定の期間後は、再び発行することができます。...

-

個人再生が失敗するケースは全体の3%程度と少ないですが、万が一に備えて不備なく手続きを済ませるポイントを押さえておきましょう。本記事では、個人再生が...

-

個人再生を行うと金融事故情報として公的な書類である官報に掲載されます。これを俗に「ブラックリストに載る」と言われていますが、具体的にどのくらいの期間...

-

個人再生は裁判所を介して借金の返済計画手続きを申立てることで借金を大幅に減額することができますが、一方で、車を手放すことになるとも言われています。本...

-

これから個人再生を申し立てる方に向けて、必要な提出書類から書類の準備・作成方法についてまとめました。この記事を見ていただくことで、個人再生申立てに必...

-

時効の援用をすることで、時効が成立し借金の返済義務が消滅します。ただ誰でも利用できるわけではありません。この記事では、時効を狙っている人や時効間近の...

-

任意整理後、あなたの代わりに弁護士・司法書士事務所が代わりに返済を行う返済代行という方法があります。返済代行にはメリットもあればデメリットもあること...

-

個人再生では家計簿を提出します。この記事では、家計簿を提出する理由、いつからいつまで書くのか、家計簿の作成方法・注意点、裁判所のチェックポイント、家...

-

個人再生で失敗するリスクを減らすために、やってはいけないことや失敗例、個人再生など債務整理の得意な弁護士の選び方を解説します。

-

個人再生をするためには、2つの条件を満たす必要があります。この記事では、個人再生できる条件や、収入状況別(バイトや年金など)に個人再生を利用できるか...

個人再生の関連コラム

-

個人再生をするためには、2つの条件を満たす必要があります。この記事では、個人再生できる条件や、収入状況別(バイトや年金など)に個人再生を利用できるか...

-

住宅ローンが残っていても、個人再生の住宅資金特別条項(住宅ローン特則)の利用により、家を手放さず債務整理できます。また、競売手続きが開始された場合で...

-

今回は個人再生をした後に自己破産を行った方に話を聞きました。個人再生をしてから自己破産に至るまでの経緯や、奥さんにばれずに自己破産をした方法など貴重...

-

一度個人再生を行っていても、2回目の個人再生を申し立てることは可能です。しかし、1回目とは違い、いくつか注意すべきポイントがあります。2回目の個人再...

-

個人再生は、家を残すだけでなく競売を中止できる可能性のある債務整理です。現状、住宅ローンを滞納している人は早めの対応で家を守ることができます。この記...

-

個人再生のデータをみると、全体の成功率(再生計画認可率)は約92%に上ります。ただし、約8%の人の全員が失敗したわけではありません。どのような結果に...

-

個人再生を行うと金融事故情報として公的な書類である官報に掲載されます。これを俗に「ブラックリストに載る」と言われていますが、具体的にどのくらいの期間...

-

時効の援用をすることで、時効が成立し借金の返済義務が消滅します。ただ誰でも利用できるわけではありません。この記事では、時効を狙っている人や時効間近の...

-

個人再生をしても、基本的に会社にバレることはありません。しかし、本記事で紹介する4つのパターンに該当する場合、バレてしまう可能性があります。本記事で...

-

給与所得者等再生とは、主にサラリーマンが対象の個人再生です。利用条件が小規模個人再生より厳しいですが、債権者の同意が必要ないため多くの債権者が反対し...

-

個人再生の申立て準備中に給与差押される可能性はゼロではありません。この記事では、給与差押えの解消方法と給与が差し押さえられた場合のリスクをご紹介しま...

-

個人再生の最低弁済額(最低限返済する金額)は、借金の総額やあなたが所持している総資産額によって変わてきます。この記事では、どのように最低弁済額が決ま...

弁護士・司法書士があなたの借金返済をサポート

債務整理では、債権者と交渉する任意整理や法的に借金を減額する、個人再生や自己破産などがあります。また、過去の過払い金がある方は、過払い請求を行うことも可能です。

ただ、どれもある程度の法的な知識や交渉力が必要になってきます。債務整理をしたくてもなかなか踏み切れないあなたをベンナビ債務整理(旧:債務整理ナビ)の弁護士・司法書士がサポートいたします。

個人再生をもっと知りたいあなたに