金利とは|利息や年利の上限や計算方法をわかりやすく解説

金利(きんり)とは、貸借した金銭などに一定率で支払われる対価のことです。

利息(りそく)と同じ意味合いで使われます。

お金を貸すもしくは、預ける場合、金利は必ずと言って関与してきますので、今回は金利に関する疑問を解決していただければと思います。

特に、今後お金を借りようと思っている方や過去にお金を借りていたことがある方は、特に理解しておいてほしい内容ですので、ぜひ最後までお読みいただければと思います。

金利とは?他の用語との違い

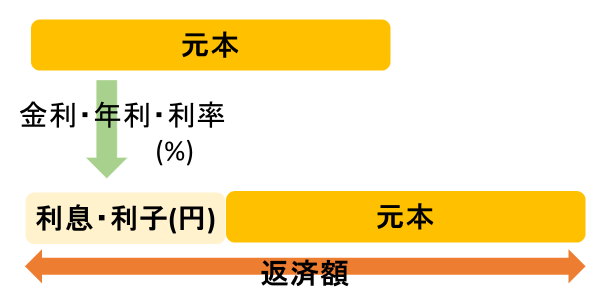

冒頭でご説明したように金利は、金銭などを貸借したときに一定率で発生する対価のことです。金利と似た言葉で「利息」や「年利」、「利率」、「年率」などが出てきます。まずは、金利とそれらの用語との違いを解説いたします。

金融機関によっては表記のされ方も違うので、こちらでしっかりと理解しておきましょう。

金利と利息の違い

金利も利息も意味合いとしては同じですが、表記のされ方に違いがあります。金利の場合、「○%」で表記される、貸借で発生する対価の割合。利息の場合、実際にかかる具体的な対価の金額等が表されます。

つまり、「金利が○%なので、1年借りた場合の月々の利息は○円になる」といった形です。

利息と利子の違い

結論から言うと、利息と利子は同じ意味合いで使われます。意味もご説明のように金銭等での貸借で発生する代わりの対価です。厳密に言うと、法律用語としては、一般的に「利息」を用い、銀行預金でも「利息」、ゆうちょ銀行では「利子」が使われます。

金利と年利の違い

金融機関によっては、「金利○%」、「年利○%」と違う表記で書かれている場合があります。実はこちらも同じ意味で、金利も年利も1年間で何%の利息がかかるかを表記したものあり特別な注意書きがなければ1年間の利率だと認識してください。

また、一ヶ月あたり「○%」と課される金利を月利(げつり)、一日ごと換算される金利を日歩(ひぶ)と呼びます。

金利と利率の違い

金利と利率に関しても違いはありません。1年間で発生する利息の、元本に対する割合です。

金利と年率の違い

もうすでに察しがついているかと思いますが、金利と年率も同じ意味合いです。

実質年率とは?

キャッシング、カードローンの広告に、よく表記されている実質年率ですが、この実質とは何を意味するのでしょうか。通常、キャッシング、カードローンの申込を行う上で、業者側は返済の見込める顧客かどうかを調査するために、書類作成やら様々な事務手続きを行わなければなりません。

実質年利とは、それらの事務手続きに要した費用を含めた金利になりますが、これは法律でも認められております。

変動金利と固定金利の違い

主に住宅ローンなど長期の借入を対象にした考え方になりますが、金融機関と契約を結ぶ際に返済期間中、金利が変動することのない固定金利と、銀行の金利(国の景気に左右される)の変動によって定期的に変動する変動金利にわかれます。

変動金利は 不景気の際に低金利になる傾向にありますが詳しくは「変動金利の仕組み」を確認してください。

利息の計算方法

言葉だけではイメージが付きづらいでしょうから、こちらでは実際の数字に当てはめて金利・利息の例をご紹介します。借り入れを検討されている方は、計算式の数字を当て変えて、実際にどれほどの利息がかかるのかを把握しておきましょう。

基本的な利息の計算方法

まずは、基本的な利息を計算してみましょう。計算式はいたってシンプルであり、利息は元金(借入残高)に金利をかけて計算される一方、利息は日割りで計算する仕組みになっているため、

「利息=元本×金利×日数÷365日」

で求めます。それでは100万円(元本)を30日間、金利18%の金融機関から借りたとします。100万円×0.18×30日÷365日=14794円となり、30日間あたりの利息は14794円となります。

分割払いにしていれば徐々に金利も減っていく

このようにして、借入期間の利息の計算はできるかと思います。複雑でもなく、電卓一つあれば困ることもないでしょう。ただ、返済を一括で済ませる方も少ないかと思います。通常、月々分割で返済していくはずです。分割で返済する場合、残った元本から利息を計算します。

上記の例と同じく、100万円を金利18%で借りました。この際、元金均等返済方式にて10回払いで毎月10万円ずつ返済します。

※元金均等返済方式:元金に対する返済金額が固定の返済方式。この場合は月々の返済金額=10万円+月々の利息

1カ月を30日とすると、

最初の月が100万円×0.18×30日÷365日=14,794円の利息が発生します。よって114,794円を返済します。

2カ月目が、10万円の元本が減ったので90万円×0.18×30日÷365日=13,315円が利息です。合計113,315円の返済です。

3カ月目が80万円×・・・・・

というように続きます。ですので、きちんと返済をしていけば利息は減少していくため、月々の返済の負担も軽くなります。また今回のケースにおける利息の総額は62728円です。

単利と複利の違いにも注意

最期に利息の計算方法には、単利と複利の違いがあります。どのような違いがあるかというと、単利は「元本×金利」でそれぞれの年数で計算します。つまり、100万円を金利18%で2年間借りたとすると、

-

100万円×0.18=18万円

-

18万円×2(年)=36万円

となり、合計36万円の金利がかかります。(上記のように徐々に返していればその分の利息も下がります)通常のキャッシングやカードローンでは単利で計算されることがほとんどです。一方、複利の場合、支払う金利分も利息の対象とされます。

上記と同じ条件だとすると、1年目に18万円の利息が発生することは変わりません。しかし、2年目になると1年目の利息18万円も加算され、118万円×0.18=21万2,400円が利息となります。2年間の合計で39万2,400円が利息となります。

借入金額や期間が大きくなるほど、この単利と複利での利息の差も大きくなってきますので注意が必要です。

利息の総額を抑えるために必要なこと

では、実際に利息の総額を安く抑えるために必要なポイントについてまとめました。

そもそも金利の選定基準とは?

そのためにはまずは金利がどのようにして定まっているのかを知る必要があるでしょう。

借主の信用度

一般的に借主の信用度の高さに応じて金利が変わりますが、信用度が低いほどに金利は高くなる傾向にあります。金融機関側からすれば信用度が低い人へお金を貸すことは貸し倒れになるリスクが高くなるため、そのリスクを補完するためです。

円安・円高

また、全ての金融機関の金利は経済の流れに大きく影響を受けますが、金利はインフレーション(物価が高く・円安)のときに高くなる傾向にあり、デフレーション(物価が安く・円高)のときに低くなる傾向にあります。

これはインフレが訪れると、国は円の価値を保つために政策金利を高く設定するためです。金利が高くなれば法人は銀行から融資を受けることにためらいを覚える上に、個人の消費者は貯金することに魅力を感じるため再び円の価値が高くなっていきます。

その反対にデフレが行った際は、国は市場を回転化させるために金利を低く設定しますが、金利が低くなることで法人は積極的に銀行から融資をうけることにためらうことがありません。その結果、市場は回転するため物価が上がり、円の価値が下がっていきます。

低金利の金融機関から借入する

金利の選定基準を踏まえて上で、利息を抑える方法について確認していきますが、まずは低金利の金融機関から借入することを心がけてください。

下限金利ではなく上限金利を基準に考える

多くの金融機関では、「金利3%~17%で借入可能」のように広告で謳っている金利には大きな差があります。実際に審査するまで、正確な金利の数値はわかりませんが、多くの方が下限金利(3%)に目が行きがちです。

しかしながら、下限金利で借入できる方は、収入が安定している、または社会的地位が保証されているなど、限られた人になるため上限金利を基準に考えるようにしましょう。もし、A社(金利6%~14%)とB社(3%~17%)のどちらかで検討されているのであれば、上限金利の低いA社を選んでください。

返済期間はなるべく短くする

返済期間は短くするほどに、利息は安く抑えられる傾向にあります。例えばですが、100万円のカードローンを利息15%で借入した場合、元金に対して5ヶ月で完済した場合と、10ヶ月ずつ完済した場合を比べてみましょう。

5ヶ月で完済した場合の利息の総額は、36986円なのに対して、10ヶ月で完済した場合の利息の総額は49167円になるため、12181円の利息の差があることがわかります。

金利の上限は法律で決められている

実際のところ金利は何%が上限と利息制限法によって決められています。それもそのはず、金利に制限がなければ、利息によって債務者(借りた人)は圧迫され続け、いつまでも返済することができません。利息制限法による金利の上限は以下の通りになっています。

| 借入額 | 金利上限 |

| 10万円以下 | 20% |

| 10~100万円 | 18% |

| 100万円以上 | 15% |

このように貸し付ける金額によって金利に違いもありますが、貸金業を業務として行うには、これらの金利を守らなくてはなりません。一般的に大手消費者金融の上限金利は18%。銀行での貸し付けの場合14%となっています。

金利の上限を超える消費者金融に注意

このように金利の上限は法律で定められていますが、街で見かけるような大手の消費者金融は、この金利を守り貸金業法によって認可を受け営業しています。この金利を守っていなければ、当然営業を許可されませんし違法行為です。

このように、違法な金利で許可もなく貸し付けを行い、債務者を巻き上げる金融機関を「闇金」と言います。闇金の世界では、「トイチ」や「トサン」などと言った言葉があり、これは「10日(とおか)で1割」「10日で3割」の金利を取るという意味です。

これを年利に直してみると、「トイチ」=365%、「トサン」=1,095%と、とんでもない金利を取っていることお解りでしょう。しかし、「ブラックリスト入りしていて借りられない」「大手では審査が通らない」といった理由で、闇金からお金を借りてしまい、破たんへの第一歩を踏み入れてしまう方が少なくありません。

過去に金利の上限を超えていた「グレーゾーン金利」

このように利息制限法によって定められている金利の上限ですが、過去には出資法が絡み出資法の上限金利である29.2%での貸し付けが行われていました。この金利はCMで見かけるような大手消費者金融でも実施され、問題視されていました。

この利息制限法以上、出資法以下の金利のことをグレーゾーン金利と言い、法改正がされる2010年までグレーゾーン金利で貸し付けを行う消費者金融が後を絶ちませんでした。

グレーゾーン金利には過払い金請求が可能

このような法の目をかいくぐるようなグレーゾーン金利ですが、現在は法改定により違法とされ、それに伴い過去のグレーゾーン金利で払い過ぎていた利息に関しては返還してもらう手続きが可能です。このことを過払い金請求と言い、対象者は1,000万人いるといわれています。

「2010年以前に今回ご説明した利息制限法以上の金利を払っていた」「消費者金融からの借り入れしていた」そのような方は、過払い金が十分に考えられます。以下のコラムを一度ご覧になることをお勧めします。

参考:過払い金請求|メリットや返還請求方法・専門家選びの全知識

まとめ

このように金利に関しては法律で定められていますので、借り入れを行う場合は、金利について理解したうえで借りるようにして下さい。一方、法律を無視して違法な金利で貸し付けを行う組織もありますので、絶対に関わらないようにして下さい。

また、過去にグレーゾーン金利で借り入れをしていた方は、過払い金請求によって1人当たり平均80万円程度の過払い金が返還されています。過払い金請求には時効もありますので、思い当たる節がある方は、早めに専門家に相談し、返還してもらいましょう。

【全国65拠点以上】【法律相談実績90万人以上】【周りに知られずに相談OK】はじめの一歩は弁護士への無料相談!あなたの街のアディーレに、何でもお気軽にご相談ください

事務所詳細を見る

【初回面談0円|来所不要】「家族や周囲にバレずに借金を解決したい」「督促の電話を早く止めたい」「借金を返すために借金をする生活から抜け出したい」そんな方は当事務所へ|借金問題の解決実績は累計500件以上!

事務所詳細を見る

【全国65拠点以上】【法律相談実績90万人以上】【周りに知られずに相談OK】はじめの一歩は弁護士への無料相談!あなたの街のアディーレに、何でもお気軽にご相談ください

事務所詳細を見る当サイトでは、有料登録弁護士を優先的に表示しています。また、以下の条件も加味して並び順を決定しています。

・検索時に指定された都道府県に所在するかや事件対応を行っている事務所かどうか

・当サイト経由の問合せ量の多寡

過払い金請求に関する新着コラム

-

かつてプロミスは、消費者金融として高金利で貸付をおこなっていた経緯があり、過払い金請求の対象として多くの関心を集めています。本記事では、プロミスに過...

-

「丸井」でお馴染みのエポスカードですが、実は2007年頃まで、利息制限法の上限金利を超える27.0%の高金利で貸付をおこなっていたため、過払い金請求...

-

レイクは、かつて過払い金請求に対して前向きな業者でしたが、2016年以降はその姿勢が厳しくなり、満額の返還が難しくなってきています。本記事では、レイ...

-

過払い金請求のデメリットを知らずに手続きを進めると、思わぬトラブルに巻き込まれる可能性があります。信用情報への影響や新たな借入の制限、生活保護の停止...

-

過払い金請求はおかしい・怪しいと思われがちですが、法律に基づいた正当な手続きです。本記事では、過払金請求が疑われる理由や、過払い金が発生する仕組みに...

-

過払い金の請求権は基本的に借金の完済から10年で時効となります。一方で、完済後も繰り返し借入をしている場合などは例外的に10年以上前の借金でも過払い...

-

過払い金請求が住宅ローンの審査に影響しないか不安に思う方も多いのではないでしょうか。本記事では、過払い金請求によって住宅ローン審査で不利になるケース...

-

過払い金請求を弁護士に依頼すると、返還された過払い金の金額に応じて費用がかかります。成功報酬は過払い金額の20~25%と高額ですが、過払い金から差し...

-

過去に消費者金融やクレジットカードを利用して借金をした方は、払いすぎた利息(過払い金)が戻ってくる可能性があります。本記事では、過払い金請求の対象と...

-

エイワで借り入れをしたことがあれば、過払い金が発生している可能性があります。できるだけ多くの過払い金を取り戻すためにも、正しい請求方法を押さえておき...

過払い金請求に関する人気コラム

-

自分の知らない間に住民税を滞納しているケースは珍しくありません。この記事では、住民税を滞納するリスクや滞納した場合の対処法、支払いが困難な場合に活用...

-

「過払い金がまだ戻ってくるのか知りたい」方に向けて、過払い金の時効の調べ方や過払い金の時効についてよくある誤解、時効が不成立となる3つのパターンを解...

-

過払い金がいくらになるかを知るには「引き直し計算」を行います。この記事では引き直し計算の方法を解説し、あなたが適切に過払い金を見積もれるようにサポー...

-

民事再生法とは、会社が抱える借金を減らし、会社の経営を立て直すための法的手続きです。また。破産と違い、民事再生法なら事業を継続することができます。会...

-

過払い金の対象になる人と対象にならない人、過払い金の請求で注意すべきポイントと、実際に過払い金を請求する際の流れについて解説します。

-

金利(きんり)とは、貸借した金銭などに一定率で支払われる対価のことです。利息(りそく)と同じ意味合いで使われます。お金を貸すもしくは、預ける場合、金...

-

時効の援用をすることで、時効が成立し借金の返済義務が消滅します。ただ誰でも利用できるわけではありません。この記事では、時効を狙っている人や時効間近の...

-

今回の記事では過払い金請求にかかる費用の中でも、仕組みが複雑な成功報酬金を中心に解説していきます。成功報酬金の種類や上限から、具体的な見積事例、成功...

-

総量規制(そうりょうきせい)とは、貸金業法によって定められた「本人の年収の3分の1以上の借り入れ総額を上回ってはいけない」という決まりです。この記事...

-

グレーゾーン金利は、過払い金(利息の払い過ぎ)と密接な関係を持っています。過払い金の請求をする前に、グレーゾーン金利のこと、自分にどれだけの過払い金...

過払い金請求の関連コラム

-

過払い金の対象になる人と対象にならない人、過払い金の請求で注意すべきポイントと、実際に過払い金を請求する際の流れについて解説します。

-

過払い金請求が住宅ローンの審査に影響しないか不安に思う方も多いのではないでしょうか。本記事では、過払い金請求によって住宅ローン審査で不利になるケース...

-

「過払い金がまだ戻ってくるのか知りたい」方に向けて、過払い金の時効の調べ方や過払い金の時効についてよくある誤解、時効が不成立となる3つのパターンを解...

-

金利(きんり)とは、貸借した金銭などに一定率で支払われる対価のことです。利息(りそく)と同じ意味合いで使われます。お金を貸すもしくは、預ける場合、金...

-

エイワで借り入れをしたことがあれば、過払い金が発生している可能性があります。できるだけ多くの過払い金を取り戻すためにも、正しい請求方法を押さえておき...

-

過去に消費者金融やクレジットカードを利用して借金をした方は、払いすぎた利息(過払い金)が戻ってくる可能性があります。本記事では、過払い金請求の対象と...

-

カードローンとは、住宅ローンや車のローンと違い、担保をつけずにお金を借りることができるローンですあり、現在、幅広い層の人が利用しています。しかし、そ...

-

過払い金がいくらになるかを知るには「引き直し計算」を行います。この記事では引き直し計算の方法を解説し、あなたが適切に過払い金を見積もれるようにサポー...

-

過払い金が発生するかどうかは、取引期間によります。対象期間に該当しても、必ずしも発生する訳ではありません。また、借り入れ期間の空白や時効も重要です。...

-

最近「国が認めた借金救済制度」というフレーズを耳にする機会も多いのではないでしょうか。本記事では、借金救済制度とは、どのような仕組みなのか、メリット...

-

過払い金請求を弁護士に依頼すると、返還された過払い金の金額に応じて費用がかかります。成功報酬は過払い金額の20~25%と高額ですが、過払い金から差し...

-

株式会社JCBの提供するクレジットカードJCBは、日本にとどまらず海外まで進出までしていてブランド力のあるクレジットカードです。JCBに過払い金のイ...

弁護士・司法書士があなたの借金返済をサポート

債務整理では、債権者と交渉する任意整理や法的に借金を減額する、個人再生や自己破産などがあります。また、過去の過払い金がある方は、過払い請求を行うことも可能です。

ただ、どれもある程度の法的な知識や交渉力が必要になってきます。債務整理をしたくてもなかなか踏み切れないあなたをベンナビ債務整理(旧:債務整理ナビ)の弁護士・司法書士がサポートいたします。