債務整理後に住宅ローンを組む4つの方法

債務整理を行うと、5~10年程度は住宅ローンを組むことは難しいです。しかし、債務整理を行った人の中には、いずれは住宅ローンを組みたいと考えている人もいるでしょう。

そこで今回の記事では、債務整理を行った方へ向けて、債務整理後の住宅ローンを組むための4つの方法とそのために必要な知識を解説します。

債務整理後に住宅ローンは組めるのか?

結論から述べると、不可能ではありませんが難しいです。債務整理から5~10年程度は、住宅ローンに限らず、クレジット会社や金融機関の利用はできません。

信用情報機関に金融事故記録(ブラックリスト)として名前が掲載されるため、掲載されているうちは住宅ローンの審査段階ではじかれてしまいます。

信用情報機関とは、クレジットカードや住宅ローンなどの利用者と金融機関、クレジット会社等の間の取引における契約内容、返済や支払状況などの情報を扱う機関のことです。

信用情報期間は、CIC、JICC、全国銀行個人信用情報センターの3つがあります。

| 信用情報機関 | 主な取扱い |

| CIC | クレジットカード、信販 |

| 全国銀行個人信用情報センター | 銀行 |

各債務整理における住宅ローンの審査状況

各債務整理(任意整理、個人再生、自己破産)によって住宅ローンの審査の難易度が違います。

任意整理と比べて個人再生と自己破産は住宅ローンの審査が通るのが難しくなります。債務整理を行った際の減額した借金の額が高額なためです。

また、債務整理後の信用機関の記録からデータが削除されるまでの期間もそれぞれ異なります。

| 期間 | 借金の減額 | 審査の難易度 | |

| 任意整理 | 5~7年 | 少 | 中 |

| 個人再生 | 7~10年 | 多 | 高 |

| 自己破産 | 7~10年 | 全額 | 高 |

住宅ローンの審査基準

債務整理を行ったのならなおさら、住宅ローンの審査基準を知ることが重要です。一般的な審査の基準は以下5つです。

- 申込者の年収

- 申込者の勤務先

- 年齢

- 勤務年数

- 事故記録(ブラックリスト)への掲載の有無

一覧を見てわかるとおり、住宅ローンの審査を通過するためには、社会的・経済的な安定性が求められていることがわかります。

そのため公務員や大手企業に勤めている方は有利といえるでしょう。

続いて、具体的に審査に通るための方法を解説します。

年齢の基準

申し込み者の年齢も審査の基準にあたります。収入の安定面を考えると、若すぎることも不利な要因ですが、高齢の場合も同じです。住宅ローンは長い期間を設けるため、亡くなられるリスクのある高齢者への貸し付けは避けたいと思うのは当然です。

しかし債務整理を行った多くの方が、事故記録から債務整理を行った情報が削除されるまで10年近く待たなければなりません。

情報が削除された後では、高齢のため手遅れの場合も考えられます。

申し込みを行う際の年収や勤務先、老後の年金の額によっては審査に通るかもしれませんが、状況によっては情報が削除される前に申し込みを行うべきかもしれません。

住宅ローンの審査を通すためにできること

審査に通る方法① 金融機関の信頼を勝ち取る

住宅ローンを組むことができるかどうかは、借り入れ先との交渉にかかっていて、その際にどれだけの信頼を借り入れ先から得られるかで決まります。

信頼を得るためのポイントは以下の3点です。

- 無理のない返済計画を立てる

- 信用情報機関へ事故記録の確認

- 団体信用生命保険への加入

以上3点に関しては、窓口に借り入れの相談をする前に必ず準備が必要になります。

無理のない返済計画を立てる

どのような手順で住宅ローンを返済していくのか、借り入れ先を納得させるレベルの無理のない返済計画が求められます。

- 現在の年収

- 頭金の金額

- 物件の金額

- 毎月可能な返済額(生活費から差し引いて支払い可能な額)

以上4点を元に、いつ支払いが完了するか、返済の目途を立ててくことが大切です。ちなみに頭金の額が大きいほどに住宅ローンが組みやすい傾向にあります。

【関連記事】借金返済計画|効果的な返済方法のまとめ

信用情報機関へ事故記録の確認

債務整理から十分な時間が経過しているとはいえ、信用情報機関へ事故記録が残っているか確認しましょう。すでにお伝えしたとおり記録が残っていると審査ではじかれてしまいます。

一度、審査に落ちると、審査に落ちた履歴を残すことになり、再度住宅ローンの申請を行ううえで大きな痛手となります。

金融機関の信用を損なわないためにも、信用情報機関へ事故記録が残っているか確認することは大切です。また、他の金融機関における審査が通らなくなる原因にもなります。

信用情報の確認方法

事故記録の情報を確認するために各信用情報機関に開示請求をしましょう。

各信用情報機関によって開示請求の手順は異なります。詳しくは以下の通りです。

| <開示請求方法> | ||||

| <信用情報機関> | 窓口 | 電話 | 郵送 | ネット |

| ・CIC | ○ | ○ | ○ | ○ |

| ・全国銀行個人信用情報センター | × | × | ○ | × |

団体信用生命保険へ加入

団体信用生命保険とは住宅ローンに特化した生命保険であり、住宅ローンの利用者が亡くなった際など支払い不能になったとき、住宅ローンの残金分が保険金で支払われます。住宅ローンの借り入れに団体信用生命保険への加入を条件にしている場合がほとんどです。

また加入の条件としては、年齢と健康状態が問われます。癌などの重い病気や高齢になるほどに加入の審査が厳しくなるのが現実です。

加入できないときの解決方法

健康上の理由等で、団体信用生命保険に加入できない人も中にはいるでしょう。民間の生命保険会社で加入できる収入保障保険が、団体信用生命保険の代わりになることがあるので、検討してみることをオススメします。

審査に通る方法② 妻(夫)の名義で借りる

債務整理を行う前に借金の保証人になっていないのであれば、奥さん(旦那さん)の名義で住宅ローンを組むことも可能です。その際に、ある程度の安定した年収が見込める仕事についていることが条件になります。

勤め先がパートやアルバイトですと、住宅ローンを組むのは難しいでしょう。

審査に通る方法③ フラット35を利用する

フラット35は、民間の金融機関と住宅金融支援機構が共同で提供している長期固定位金利の住宅ローンです。

フラット35を利用すると借り入れがしやすくなるため、民間の金融機関にて住宅ローンの審査が通らないと判断された方に、利用することをオススメします。フラット35の特徴としては以下の通りです。

- 返済の計画が立てやすい

- 返済額が変わらない(市場の金利が下がっても変わらない)

- 金利が高い

※住宅金融支援機構・・・民間の金融機関において貸付が困難な場合に限り、資金の支援を行っている独立行政法人

審査に通る方法④ 同グループの金融機関は避けるべき

債務整理前に、借り入れした金融業者からの借り入れは一般的にはできません。

金融業者の立場にたってみれば、二度の被害は避けたいと考えるためです。

また、信用情報機関が作成している事故記録とは別に、金融機関ごとに自社で独自の事故記録を作成しており、同系列の金融機関からの借り入れは避けた方がいいでしょう。

提携している会社同士で、顧客の情報を共有していることがあるため、同じグループの金融機関からの借り入れは困難なためです。

消費者金融と銀行グループの傘下に入っていることもあるため、借り入れを行う前に確認しましょう。

住宅ローンの手続きの流れ

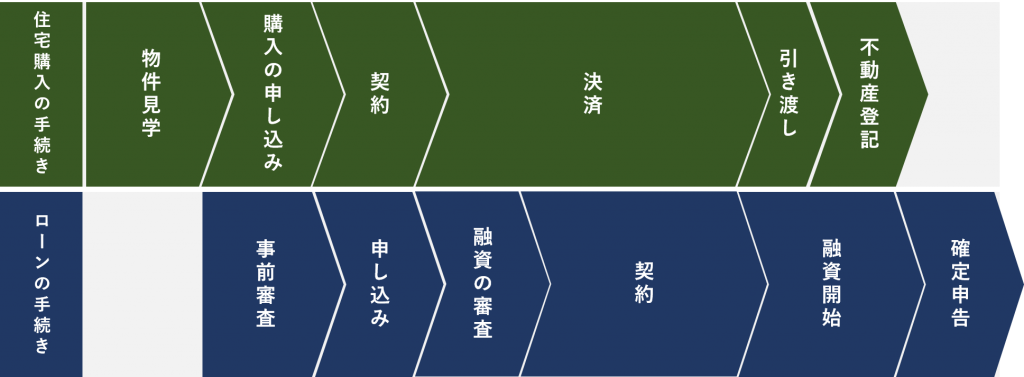

住宅ローンの手続きと並行して不動産会社との手続きを進めていかなければなりません。手続きの流れは以下の通りです。

住宅ローンの申し込み時に必要なもの

住宅ローンの申し込み時には以下の物が必要になります。

- 本人確認書

- 住民票

- 印鑑

- 印鑑証明書

- 源泉徴収票等

- 課税証明書

- 住宅ローン借入申込書

- 事前審査申込書(事前審査の際に必要)

- 団体信用生命保険の申込書類

- 対象となる物件の詳細資料(不動産会社が手配)

- 預金口座通帳

印鑑に関しましては、印鑑証明書を作成した際の実印を用意しましょう。

わからないことは不動産会社へ相談しよう

詳しい手続きの流れは、不動産会社に相談することをオススメします。

物件購入だけでなく、住宅ローンを申請する上での段取りや審査についても相談することが可能です。

いくら借金を減らせる?デメリットはある?無料相談で確認しよう

まずは、お近くの弁護士・司法書士事務所に次の4点を無料相談して、債務整理すべきか確認しましょう。

・借金を減額できるか?いくら減らせるか?

・あなたにどんなデメリットがあるか?

・どの債務整理方法があなたにとってベストか?

・費用はいくらぐらいかかるのか?

当サイト債務整理ナビでは、債務整理や借金問題の解決が得意なお近くの事務所を簡単に探すことができます。借金問題が得意な事務所のみを掲載しているので、どの事務所に相談してもOKです。

まずは、以下からお住まいの都道府県を選んで、無料相談しましょう。今すぐにお話できない方はメールがおすすめです。

もちろんあなたの都合やプライバシーを配慮しますので、安心して相談してください。

まとめ

債務整理後に住宅ローンを組むことは難しいかもしれませんが、上手くいった例もたくさんあります。

大事なことは金融機関の貸し出しの仕組みを知ることと、それに対する計画をきちんと立てることです。住宅ローンを検討されるうえで、参考にしてください。

闇金問題の相談窓口【初回相談無料/分割払い・後払い対応】闇金問題に豊富な経験あり・月間400件以上の解決実績のある司法書士が違法な取り立てからお客様を解放します/任意整理・時効援用にも対応可<即日対応・24時間体制>

事務所詳細を見る

【借金のご相談は何度でも無料!】【法人破産にも対応】経営が苦しいと感じる経営者の方はご相談を。返済に追われ、生活ができない/督促が来てしまったなど、個人の方からのご相談も歓迎◎【依頼後は最短即日で督促が止まります!】

事務所詳細を見る

【初回相談30分無料】年間100件以上!の対応実績◎支払いの督促が来た/返済しきれず限界を感じているなど、早めにご相談ください!◆依頼者目線の丁寧かつ的確な対応には自信がございます【詳細は写真をクリック!】

事務所詳細を見る当サイトでは、有料登録弁護士を優先的に表示しています。また、以下の条件も加味して並び順を決定しています。

・検索時に指定された都道府県に所在するかや事件対応を行っている事務所かどうか

・当サイト経由の問合せ量の多寡

債務整理に関する新着コラム

-

債務整理をおこなうと、原則としてクレジットカードは利用できなくなります。ただし、一定期間経過すれば再発行できる場合があり、代替手段も存在します。債務...

-

借金減額制度は借金の負担を軽減できる一方で、信用情報への影響やクレジットカードの利用制限など生活面でのデメリットも伴います。本記事では、任意整理・個...

-

債務整理後はブラックリストに登録され、借り入れできなくなったり分割払いでの購入が難しくなったりといったデメリットが生じます。本記事では、ブラックリス...

-

債務整理による借金減額後、クレジットカードに関する影響を徹底解説。クレジットカードの代替決済手段や、債務整理のデメリットに対する対処法も紹介します。...

-

借金問題を抱え「債務整理をすると家族に迷惑がかかるのではないか 」と悩んでいませんか。 本記事では、債務整理が家族に与える影響を種類...

-

本記事では、弁護士に依頼して信用情報の回復を早めることはできるのかを解説します。 信用情報の回復を早めるためのポイントも紹介するので、ぜひ参考にし...

-

債務整理はクズではなく、法律で認められた正当な権利です。債務整理をしてもクズではない3つの理由や周囲にバレずに債務整理をする方法、債務整理後に借金を...

-

最近「国が認めた借金救済制度」というフレーズを耳にする機会も多いのではないでしょうか。本記事では、借金救済制度とは、どのような仕組みなのか、メリット...

-

消費者金融から裁判を起こされ、「どうすればよいのかわからない!」という方に向けて、対処法や注意点などを解説します。放置したり無視したりして思わぬ不利...

-

債務整理を検討している方は、その後の生活がどうなるのか不安に思われるのではないでしょうか。 債務整理後に変わること・変わらないことを中心に、生活へ...

債務整理に関する人気コラム

-

ブラックリストとは、クレジットカードやカードローンの返済遅延・滞納や債務整理などにより、信用情報機関に事故情報が記録されることを指します。本記事では...

-

専門家の助力があったとしても、今すぐブラックリストを削除することは難しいです。信用情報を回復させる方法、ブラックリストが消えるまでの期間、これ以上悪...

-

スマホを購入する際に、分割払いに利用する方も多いのではないでしょうか。しかし場合によってはその審査に落ちてしまうことがあるのです。ここの記事では、ど...

-

自己破産を検討されている方にとっては、破産後の生活は気になるところでしょう。この記事では、自己破産後に受ける制限や、生活を良くするために考えておきた...

-

債務者(さいむしゃ)とは、特定の債権者(さいけんしゃ)に対してお金を借りている、あるいは一定の給付義務を持つ人のことで、ローンの未払いや奨学金の滞納...

-

廃課金とは、廃人と課金を合わせたネットスラングで、一般的に収入に見合わない金額を課金する人を指します。本記事では廃課金の定義や課金してしまう人の特徴...

-

奨学金の返済額をしっかり把握していることで、利用後の返済計画が立てやすくなり、効率よく返済することができます。この記事では、返済額の相場とともに、返...

-

自己破産は、全ての借金の支払い義務を逃れ、所持する高価な財産を処分する法的手続きであり、生活をゼロから再建するための最終手段です。本記事では自己破産...

-

債務不履行とは、故意又は過失によって自分の債務を履行しないことをいいます。債務不履行には、履行遅滞、履行不能、不完全履行の3種類があります。債務不履...

-

名義貸しはとてもリスクの多い行為です。名義を貸したために、借金ができてしまったり、ブラックリスト入りしたりしてしまうかもしれません。この記事では、名...

債務整理の関連コラム

-

借金地獄に陥る原因は人それぞれです。そのため、脱出方法も個々で最適な方法が変わります。この記事では、あなたの原因に合わせて最適な脱出方法をご紹介しま...

-

給与所得者等再生とは、主にサラリーマンが対象の個人再生です。利用条件が小規模個人再生より厳しいですが、債権者の同意が必要ないため多くの債権者が反対し...

-

この記事では借金一本化のメリットやデメリット、どういった人が向いているか、任意整理や個人再生、自己破産などの他の債務整理を検討すべき人について解説し...

-

債務整理の1つである個人再生を行う際は、『住宅ローン特則』を利用することで、住居を所有したまま住宅ローンの返済を延期できます。この記事では、住宅ロー...

-

住宅ローンを組もうとしている方に向けて、連帯債務と連帯保証のペアローンを比較する上で、各々の言葉の定義や、控除額、団体信用生命保険、手数料における三...

-

家賃も「借金」に含まれる為、借金の時効の制度が適用されます。これは意外と知られていないのですが、事実この時効によって数年分の家賃を一切払わなくてもよ...

-

個人再生の申立て準備中に給与差押される可能性はゼロではありません。この記事では、給与差押えの解消方法と給与が差し押さえられた場合のリスクをご紹介しま...

-

借金問題を抱え「債務整理をすると家族に迷惑がかかるのではないか 」と悩んでいませんか。 本記事では、債務整理が家族に与える影響を種類...

-

同時廃止は自己破産の一種で、費用を抑えつつ、短期間で借金をゼロにできるものです。ただ、誰でも同時廃止できるとは限りません。この記事では、同時廃止する...

-

専門家の助力があったとしても、今すぐブラックリストを削除することは難しいです。信用情報を回復させる方法、ブラックリストが消えるまでの期間、これ以上悪...

-

奨学金も個人再生の対象ですが、状況によっては、あなたが個人再生をすることで周囲に大きな影響を与えてしまうこともあります。この記事では、影響や逆に個人...

-

名義貸しはとてもリスクの多い行為です。名義を貸したために、借金ができてしまったり、ブラックリスト入りしたりしてしまうかもしれません。この記事では、名...

弁護士・司法書士があなたの借金返済をサポート

債務整理では、債権者と交渉する任意整理や法的に借金を減額する、個人再生や自己破産などがあります。また、過去の過払い金がある方は、過払い請求を行うことも可能です。

ただ、どれもある程度の法的な知識や交渉力が必要になってきます。債務整理をしたくてもなかなか踏み切れないあなたをベンナビ債務整理(旧:債務整理ナビ)の弁護士・司法書士がサポートいたします。